价投五年记-我到底怎么从趋势转价投的?

2015年5月开始,我越来越焦虑股市见顶。为什么焦虑?因为大牛市里,不投入其中赚不到钱,而不及时抽身出来,也赚不到钱。(2015年以及之前,我一直是做趋势跟踪。)

- 2015年5月11日,写了文章,《赚钱基本靠这图》,

现在成长性的投资理念正在两个循环中快速强化,马上就是让鱼儿做长期成长性投资的时候了。

- 2015年6月5日,我清仓了股票,7日是周末,发了这个帖子,股市白白了

这绝对是神来之笔,两天后6月9号,股市就见顶了,后面就是股灾1.0、2.0万丈深渊。

- 2015年6月19日,最早一篇有记录的,考虑要放弃趋势跟踪策略的文章,《牛市买股,熊市空仓?》

文中通过分析后这样总结:

我现在觉得我要放弃“牛市买股,熊市空仓”这个框架,是能够显著提高业绩的。原因在于感觉自己相对当初制定框架时水平有所提高,而这个框架限制了自己的发挥。这时放弃框架,解放主观能动性不是简单的基于价格指标的胜率和赔率的转化,而有可能是胜率和赔率的同向提高。

- 2016年1月1日,有一个记录,是对于上面文章的回顾。《回顾总结》

当时我出于谨慎,并没有选择完全放弃已经成型的趋势跟踪,而是:

后来的选择不是把原来的趋势系统打破,而是选择继续坚持,用本轮牛市的利润另辟价投策略,两条路并行。为了避免过于自信和冲动(大牛市后搞自信的全面转向价投?想想就不靠谱),目前趋势策略50%资金,价投20%,计划每年减少前者5%,增加后者5%,给自己时间缓冲和学习,相信价投长持未来效果会好于趋势策略。

- 2016年初遇到熔断,当时价投持仓是分散买了一堆港股,跌了以后发现不敢加仓,因为都不懂,只敢集中到医药行业,认为医药长期向好,于是价投实践从分散持有一堆的不懂的股票,转而集中持有几个医药股。记录在这里,《短期总结和计划》

里面提到(1月29日):

26号的时候把惠理,蒙牛,江铜,首钢资源,马钢,格力,川投,大部分的鄂武商都换成了复兴医药,占全部股票的6成

里面提到(4月29日):

价投方面,未来主要投医药,适当分散,同时和医药100指数pk,如果长期跑输,则老老实实买指数基金,不再自己折腾。认为医药行业是个长期的朝阳行业,任何政策和行业利空都不改长期发展的格局。

从这以后有一年半时间就持有复星医药,上海医药,中国生物制药等几个港股。直到,

- 2017年10月10日,放弃分散买医药股的做法,转而投资好公司,《假装在价投》

苹果、茅台、腾讯、脸书就是2017年国庆买的,从这时候开始就没有持有医药股,爱上了坡长雪厚的好公司。 从这以后只持有这四家我认为最好的公司,直到2018年中以后,整个市场开始下跌,我觉得应该加仓,但是全部买这四家似乎风险又太大,就考虑买指数和地产股组合。记录的文章有,《学习价投三年之持仓思路变化》

2018年中。持有好公司,并加入股票指数。始终满仓不择时,不做主动仓位变化。 2018年底。加入了地产组合(看重抗通胀能力)。始终满仓不择时,不做主动仓位变化。2018年下半年,觉得价投策略基本想明白了,开始加大资金投入,整个策略的资金占总资金的比例从30%,提高到目前的60%。

- 到了2019年3月10日,趋势策略又要入场了,这时候我选择彻底放弃了趋势跟踪,《放弃趋势跟踪》

文中是这样写的:

当时刚开始学做价投,很多道理并不懂。现在时间过去了三四年,回头想想,其实这上面这几条价投完全有能力处理。

- 到了2019年9月20日,我又放弃了指数和地产股组合,我认为指数是一堆不甚了解的东西,逆境时候可能并不能带来安全感,不如几家确定性高的公司。《组合调整》

过去买指数基金的理由是一方面不用担心破产,下跌以后潜在收益率提高,最终都会涨回来。另一个是即保持了高比例的股权,又降低主动择股的权重,分散主观风险。实际上回头看08年,美股pe上百,指数看作一家公司的话,资产负债表遭受重创,这种时候如果有信心,信心是来自于确定潜在收益率提高了,还是来自于对指数永远新高,优胜劣汰的信念,我觉得可能是后者,因为这时候确实很多成分股业绩没法看,前景也堪忧。我真正需要的是这样的公司,下跌之后,可以非常确定的说它的业务没什么影响,经营良好,股价降低等于潜在收益率提高,这样我可以放心持有,安心过好每一天,而不是看雄文写雄文给自己壮胆。

- 接下来遇到了2020年疫情,疫情带来了巨大的不确定性,好公司、好赛道受到追捧,苹果涨到了接近40pe,我决定减持“好公司”,“买垃圾”公司。《逆着人群走》

买北京控股和中石化冠德的资金是,我今年均价120减持苹果出来的。两边都没什么增长,一边pe三十多,一边个位数,当然苹果赛道好,企业文化好,这毋庸置疑,但是这些到底能不能撑起几倍的pe差距?我倾向于认为未来几年买北京控股和中石化冠德的钱能跑赢苹果,但是说实话我也不太确定,所以准备持有几年体会一下个中冷暖。

如果从2016年初开始算的话,到现在快要满五年了。

一路下来计划赶不上变化,一直以为找到了方向,一直在改变方向。 现在我的想法是:

关于标的选择,主要看商业模式,考虑两类公司,一类是最好的公司,坡长雪厚,别人已经没法跟他竞争了;另一类是公共事业类的,赚钱需要很大投入,但是占好坑了以后,就比较容易。别人也懒得跟他竞争,因为又要大投入,利润也不是特别高。

关于估值。公司的德和才很重要,觉得德才兼备就可以调高估值,反之调低。公司的确定性很重要,确定性越高可以调高估值,反之调低。

关于买入卖出。自己先给估一个比较保守的值,低于可以考虑买,高于两倍以上减持。

虽然比较粗糙,但是标的选择,估值,买卖这几个要素也算齐全,勉强算是成环了。

当然,每一条都还有很大很大的提高空间,不过也不用太着急,因为我预期收益越来越低了,现在觉得5%年化就可以了,所以容错能力很强。

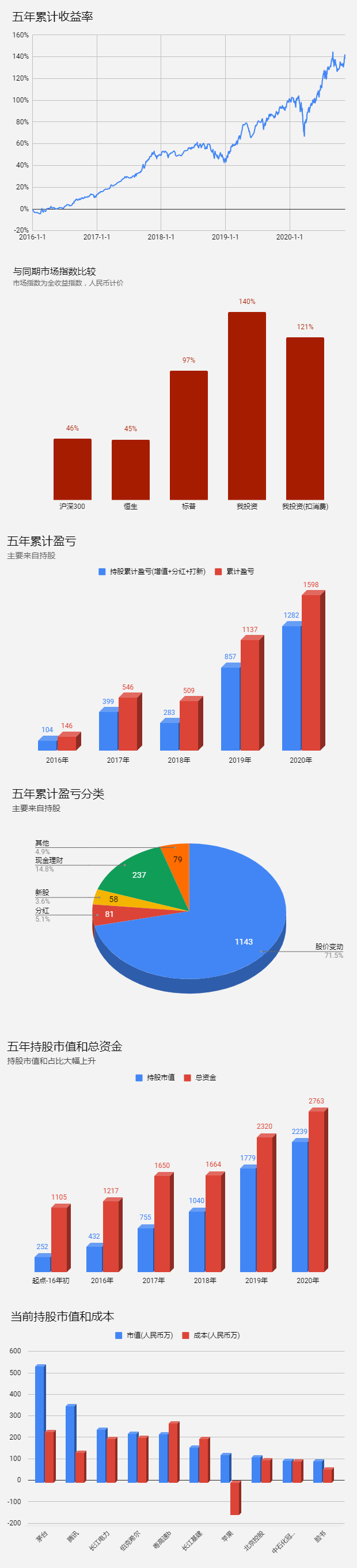

总的来说,运气比较好,跌跌撞撞五年,摸着石头过河还赚到钱了。 下面是近五年的成绩:

下次清仓及时说哦

现在价投了,单个股票上有可能清,整体不可能了