2019年报

一、概况

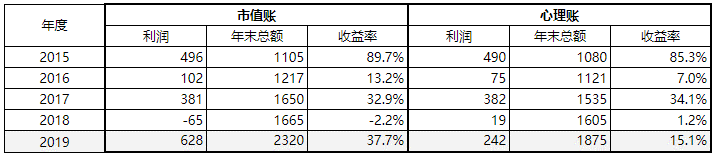

年末结余=年初资金+投资盈亏+资金出入=1664.5+628.1+27.1=2319.7万

其中,资金出入=拆迁款-买房款-消费-出金=230-157.8-33.1-12=27.1万

净利润=投资盈亏-消费=628.1-33.1=595万

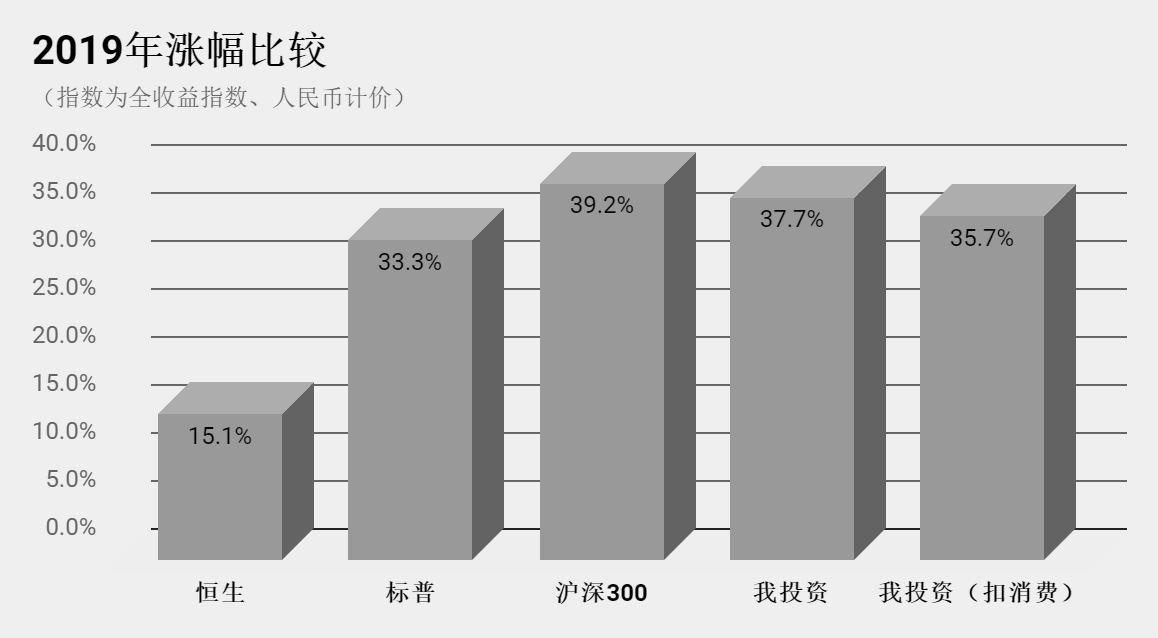

投资收益率=投资盈亏/年初资金=628.1/1664.5=37.7%

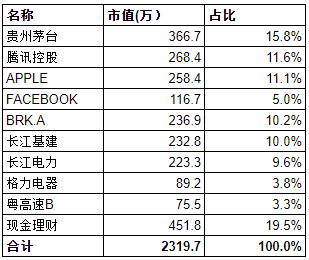

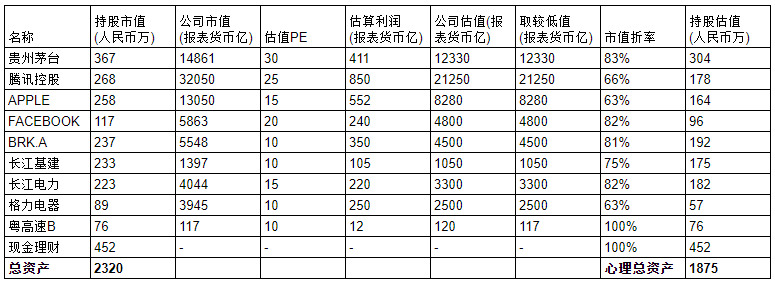

目前资产配置为80%股票,20%现金理财,无负债。具体如下表所示:

按账户资金处于境内和境外分类: 78%境内,27%境外(美国和香港)。

按股票的币种分类:48%人民币,52%外币(港币和美元)。

按股票属于国内和国外资产分类: 63%国内资产,37%国外资产(主要美国)。

二、年度资金曲线和主要市场波动

三、年度利润分类

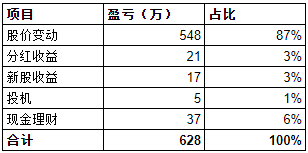

持股贡献了93%的收益(股价变动+分红收益+打新收益)。从长期收益最大化角度,应少做现金理财。然而现金是空气,缺少会窒息,我的财务目标亦不是长期收益最大化,而是维持开支、保障未来。因此我宁愿少赚点,保证呼吸通畅。

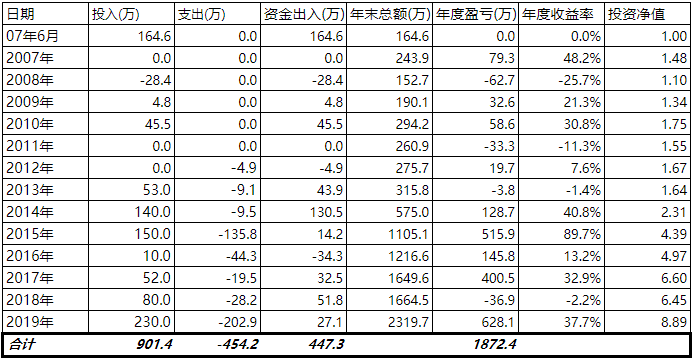

四、历史业绩

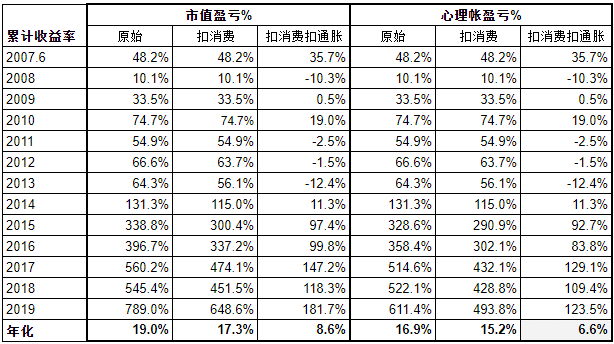

总投资时长12.6年,年化收益率19%。

五、收益率修正

观点1:市值计价的年度收益率是干扰

市场短期是投票机,长期是称重机。如果我用称重机的模式做投资决策,为什么要用投票机的结果来年复一年的评价自己?

针对这一问题,我的解决办法是计算了一个心理收益率,对持股公司估值,同时用“估值和市值孰低的原则入账”,重新计算年度盈亏和当前的资产。这个算法可以一定程度上避免市值计价的年度收益率干扰。

过去我是这样的:赚钱的时候看市值,亏钱了就开始讲估值,市值和估值哪个高就愿意看哪个。心理帐算法,我认为有两重保守。第一,估值是保守估值。第二,市值和估值哪个低就按哪个入账。

综上,我认为目前总资产是1875万,比市值记账有近20%的折扣。同时,我认为今年的收益率是15.1%,而不是市值记账的37.7%。扣除消费后今年的收益率是13%。

观点2:长期收益率要扣除开支和通货膨胀

扣除了开支和通货膨胀的收益率才是真正手里的购买力增长,我的未扣消费和通胀的投资年化收益率是19%,但扣除后只有6.6%。(以心理资产计算;通胀数据采用上海统计局公布的“上海城镇居民人均消费支出”这一项的增速;心理帐算法见观点1)

我认为这个扣除了开支和通货膨胀的长期年化收益率6.6%,是整篇年报最重要的数据。

六、投资方式和自我评价

我的投资目标是维持当下开支,并为家庭未来提供保障。要实现这一目标,我根据通胀数据测算了未来长期投资收益率的下限是5%。我选择的投资方式是:

1足够比例的现金做安全、流动性高的理财,满足当下和应急开支。

2高比例的股权分散进行长期投资,谋求长期资产增值。

在股权的选择上,主要考虑:

1公司上市时间长,公开信息多

2公司利益和股东利益是不是有冲突、影响如何?

3公司能不能长期存在、长期赚钱、赚更多的钱?

4公司贵不贵,能不能满足长期收益率要求?

当然我水平有限,上述问题我也只能看个大概,没法保证一定对。在这样的自我认识下,为了不亏钱,我买的都是市场公认的基本面没有太多瑕疵的公司,且进行了分散。虽然这些公司估值看起来可能贵一些,但是因为其他的更加看不懂,我也没太多选择。可是巧了,最近几年中国的市场风格偏爱此类公司,美股也是年年大涨。鉴于上述情况,其实不是“我能力强,所以我赚钱”。最多只能说是我没做错事,然后碰上了好运。这也是我对这几年的自我评价。

既然懂得少,那么我就不敢去拼认知,去选黑马选快马。要说我有什么优势的话,可能是以下两点:第一,我的预期收益率比较低。别人要每年20%以上才满意,我5%就可以。收益要求一低,难度就大幅降低。第二,我亏得起,也等得起。投资的钱长期用不到,没有负债,也没有业绩比较的压力,每年的开支占总额的1-2个百分点。另外,投资做了十多年,态度认真、风格保守,家里人对我也比较放心信任,我估计即使遇到逆境也能保持家庭和睦并顺利度过。

厉害!学习

佩服,让自己舒服的投资才是好的投资