2022年快要过去了

2022年快要过去了,这篇文章有三个话题。

1今年的两个悬念。

2明年可能要做的事。

3未来的超额收益在哪?

两个悬念。

第一个悬念是今年收益是否能回正?

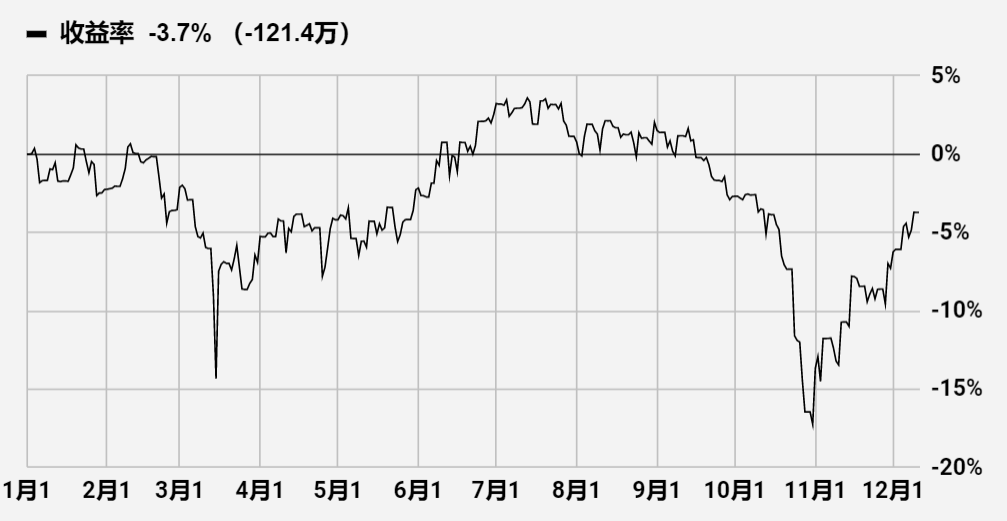

目前年度收益率是-3.7%,最近市场在涨,还有三周时间,有可能回正。

第二个悬念是什么时候感染新冠?

现在防疫放开了。虽然我不上班,但是孩子要上学,快递要收,菜要买,想来总归是逃不掉的。

准备了一些药,希望自己和家人到时候能顺利度过。

对于明年,2023年的投资,没有太多想法。有这么几件事是要做的:

第一件事是期指换月。

明年1月下旬,需要把300指数期货,目前的IF2303换到IF2309。然后可能是7月底,再要换一次,到24年的合约。希望到时候升水都小一点。

目前IF2303升水,考虑股息点,实际升水23.3点,折算下来每天每张合约损失0.242个点,那么是不是需要换回etf呢?

来看看理财方面,目前提供的收益折算到每天每张合约是0.316个点。

所以,虽然期货升水,但还是现行的“期货+理财”的方案要优于“持有指数基金”,更何况换到etf还需要额外费用,包括交易佣金、滑点。大额存单也会有一些损失。

我估计,只有当升水继续走高,到大于每天每张合约损失0.4个点以上,才会考虑平仓期货,用etf来持有。

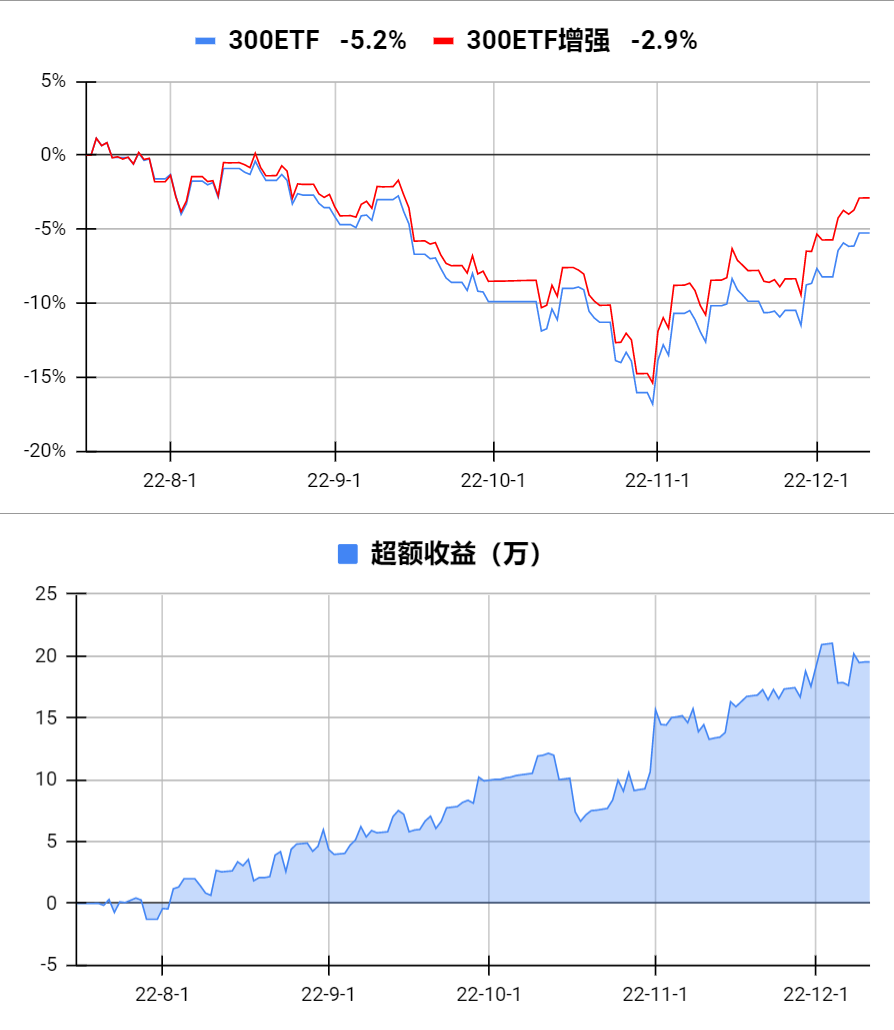

今年7月中旬开始陆续把etf持有,转为“期货+理财”持有,目前超额收益20万,约2.3%。

如果把这段时间情况算成年化,可能有超额收益50万,约5%了,但这是不现实的。今年下半年,期指是从贴水到升水的过程,等于透支了未来的收益。明年预计“期货+理财”相对etf的超额收益会显著减少。

另外,今年的下跌中我也体会到一点,用期货账户的闲置资金做卖出深度虚值call来增收的方法不可取。如果遇到大跌,因为call已经是极度虚值了,并不会跌多少,甚至会因为波动率上升而略微上升(买入平仓可能还要小亏一点)。但是卖call占用了很多保证金,大跌的时候需要充足的保证金,所以暂时还是不做了。见《试试IO交割》

第二件事是粤高速B卖出的港币结汇。

今年把粤高速B卖完了,因为结汇额度所限,还有约180万港币未结,明年需要继续处理,也要麻烦家人再跑下银行。

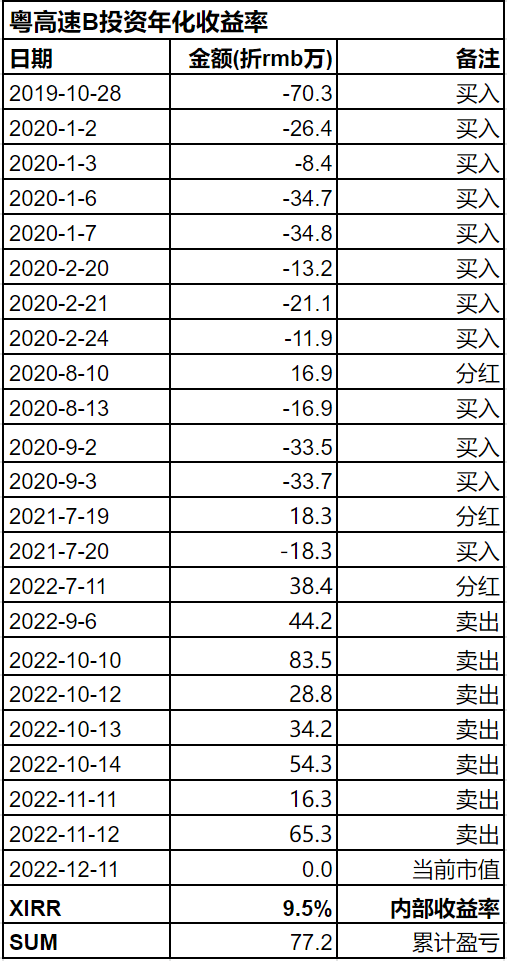

粤高速b的投资目标是>8%年化,因为当时是2019年底资金从陆金所出来没有地方去,找的这个标的。见《粤高速B》

结果一头撞到三年疫情上,第一年高速免费了好久,要不是用了财技,全年都没利润。第二、第三年受疫情风控影响,车流量也上不去。

即使这样,粤B上投入的资金,最终还是获得9.5%的年化收益,我觉得还是可以了,说明当时投资确实有安全边际,是保守的。

那么未来疫情影响总归要过去的,车流量也会恢复,为什么要卖掉呢?

因为,通过几年的投资体会,现在觉得高速这个生意还是有问题。见《处置粤高速B》

如果当时2019年就有现在的认识,不如直接买长江电力。

第三件事是长江电力择机转为EB

今年通过分红下修套利和折溢价套利,在长电上多赚了大约20万。见“132018”

但是没想到前一阵EB的溢价率居然能到6%,我是早早就把eb换成正股了。

不知道后面还有没有低溢价率的机会让我再转成eb,目前还溢价1-2%。

不用负溢价,只要溢价率到0.5%以下,我就全部转到eb去持有。

明年的分红和增发都会下修,持有eb应该还能多赚1-2%。

第四件事是2023年的分红处理。

茅台明年的分红会多一些,有两笔,一笔是特别分红,一笔是22年年度分红。特别分红是把历年留存利润1700亿中间拿了一些出来分掉。这可是一件大事,关系到50%的利润到底是小股东能指望的到的,还是给贵州扶贫的。如果是前者,对小股东来说,估值可以直接*2。现在虽然只是一次特别分红,谈不上前者完全实现,但至少否定了后者,所以意义很大。

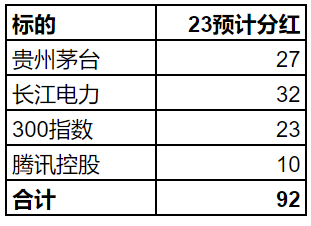

300指数的股息率大约是2.4%,我是这么算的,今年指数的股息点大约92,现在指数4000,明年股息点增长5%,大约96.6/4000=2.4%。由于我是用“期货+理财”的方式持有指数,所以并不会真的收到一笔分红,但是理论上,我可以每年从“期货+理财”的方案中提取这两个点的“分红”,就和买了一年分红一次的510300一样。如果我不提取这个“分红”,那么就和买了不分红的510310一样。

腾讯我2020年到现在股数没变过,中间只做过一笔短线,成本现在是149港币。明年也有两次分红,一次年初分美团,一次年中分派22年的年度分红。它这个分红和茅台的特别分红不一样,茅台分完以后一点没变化,腾讯是越分越小了。

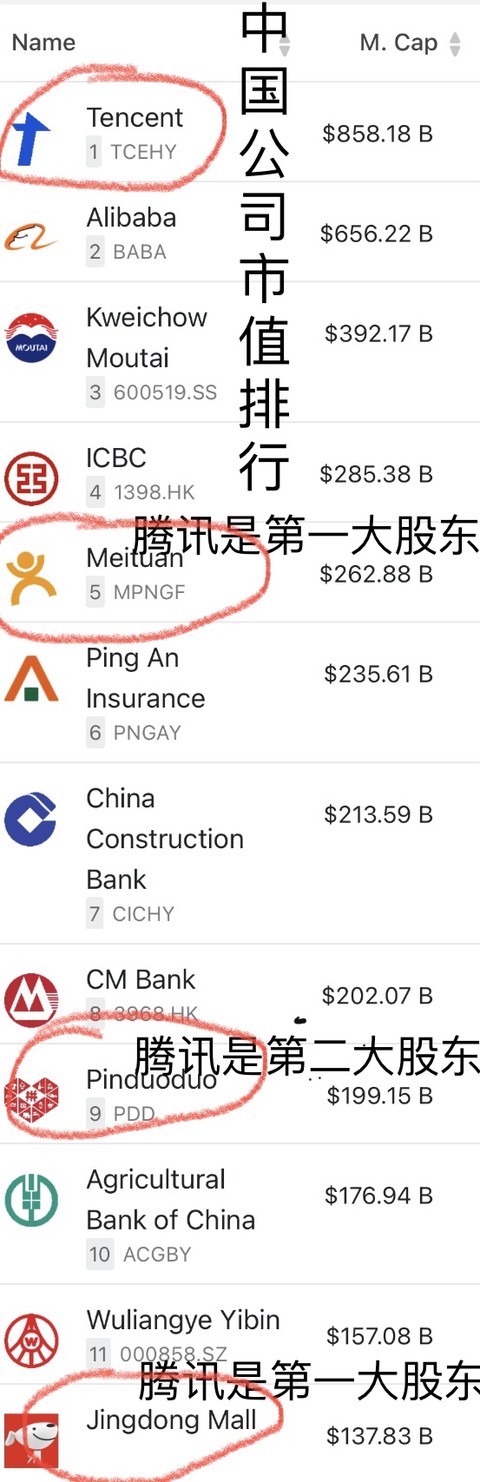

这里有张2021年3月的中国公司市值排行榜:

当年腾讯是铜锣湾扛把子,后面跟了三个小弟。太有气势,太有牌面了。

现在虽然腾讯涨了一段回到榜一,但是持有的美团和JD股权已经几乎没了。

言归正传,再回来说明年的分红处理。打算如果茅台1600,长电21,300指数3600以下,我就直接复投。

否则就都先放着,买点存款理财,多攒几年,遇到好的机会再一次处理掉,这样可能比较省力。腾讯分来的美团直接卖掉,也不再复投腾讯,连同年度分红,应该都是存银行。

最后一个话题是,未来的超额收益在哪?

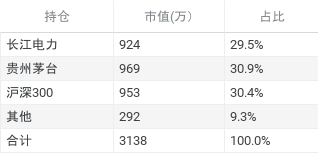

现在我的投资组合大致就是茅台、长电、300各30%,其他10%。

我估计组合收益率在5-10%之间,很难超过10%,那么未来有没有机会获取超额收益,有的话会在哪里?

第一,是利用衍生品,比如300期货代替了300etf、长江电力的转债代替正股。由于这里的空间有限,操作也比较保守。估计整体上很难超过1%的年化贡献。

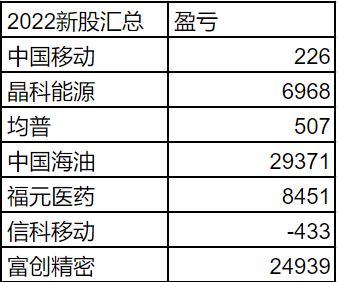

第二,是打新股,上海市场的有门票,可以打。但是随着注册制的推进,除非有疯牛,那段时间可能收益上去一点,平常年份估计很难超过0.3%的整体年化贡献。

下图是今年中签的新股收益,就7万。

第三,“其他10%”在我计划里是现金理财、存款国债,但是目前有6.8%是腾讯,我也没想好什么时候卖,要不要卖,如果未来腾讯表现好且我一直拿着,那么有可能提供超额收益,比如最近腾讯涨了50%,就有贡献两三个点的总资金收益率。

第四,如果出现类似茅台2600这样的时刻,我能够高位减仓,然后再买回来,那也可能提供超额收益,这种机会肯定是罕见的,然后能不能做到也不一定。历史上我有过几次成功的高抛,比如10年的棉花期货,15年股市大顶,还有21年的茅台。

第五,如果持续多年,我都觉得估值合理或者偏高,那有可能攒下几百万的分红款没有复投,这时如果有股灾大跌,可能有机会买到超额收益,但也有可能没跌多少就买进去了。

第六,转变投资风格,发现新的潜力股,发现新的短线盈利模式,这种超额收益梦里可能有。

新冠这玩意,目前看是无解了,如果我得了怎么都能扛过去,只是家里有宝宝,还是希望能晚点中招吧!我现在是做好个人防护,备好药,其他一切听天命了!

超额收益梦里可能有,这个可以有。

博主阳了吗

这么久没更新了

阳过啦