《微信公开课》读后感&做期权的思考

举个例子,我们在很多产品里面都会看到“您”这个字,但是在微信我们说不能对用户称“您”,而是“你”。我们并不需要用一个很尊敬的态度称呼用户,而是应该当朋友一样称呼,所以应该是一种很平等的关系,这个写进我们的产品条约里面去了。后来再也没有人敢在产品中对用户过于尊敬,因为我们一旦对用户过于尊敬,那说明我们可能怀有目的,可能需要骗一点什么东西过来。

看到这段话,我反省了一下,有时候对人太尊敬反而是不把别人当朋友的表现。

另外一个也有很多人提出来“公众号只能写长文”,我觉得这与我们早期公众号没有做一个独立的APP有关,因为如果是一个手机里的APP,我们可能在很早以前就会想到我们应该更多的鼓励用户用手机做创作,而不是一定要在电脑上写长文出来,我们也会想有没有别的方式使我们在系统里面产生一些短的内容,这是我们在公众号体系里面下一步会做思考的问题

提到“产生一些短的内容”我想起了腾讯当年微博完败,还好后面只是“下一步会做思考”。

所有的信息都需要用某一种方式被人触达,跟人沟通,小程序刚好是这样一种信息的组织方式或者说是一个信息的载体,所以小程序最终的目的不光是在线上可以玩一个游戏或者获取一个服务的信息,对于线下,对更多的一个场景它就代表了我们所能接触到的,所能见到的任何事物它背后的信息以及对于它背后信息访问的方式。所以我们希望通过小程序作为万事万物的一个表达语言,它就是做沟通的一种信息组织方式,这是我对小程序更为抽象的一种表达......对微信来说,我觉得我们有最好的机会来做。

“代表了我们所能接触到的,所能见到的任何事物它背后的信息以及对于它背后信息访问的方式”震撼,即时通讯之王腾讯,从QQ到微信到公众号到小程序,已经不再是人和人的连接,而是基于此优势,有最好的机会来做和正在做人和万物信息的连接。

过去人的需求是发文,发图,发语音,现在逐步的有些需求变成了发复杂的特定的事物的信息,比如现在有些小程序可以让读者查询到他关注股票的历史pe走势图,均值,当前百分位等信息,有些小程序可以在快餐店快速下单。这就是“任何事物它背后的信息以及对于它背后信息访问的方式”,是一个无限大的需求。

我去年2017年11月6日,在腾讯377元的时候,卖出了40份它2018年9月480元的call,如果达到或者超过行权价,对应的年化收益是20%。之后一直很不舒服,因为如果超过480,我的全部4000股腾讯就等于卖出了。好公司之所以好,一是在它不好的时候你可以继续相信它会好起来,二是在它好的时候你也总是低估它的好。长期持有好公司的收益已经够可观了,我如果为了几万块的期权金,丢掉了一家具有超级护城河的超级印钞机企业,一家正在“连接万物”的企业,我想这在逻辑上有因小失大的可能性,也就是我一直不舒服的原因。

今天考虑了一下,持仓四股茅台苹果腾讯脸书,决定都不要去做期权了,现有的尽快平仓。

- 2018年1月22日补充:

这几天一直在想腾讯的这笔short put,目前正股价格已经到了457,期权价格在41,行权价480,到期日是9月27日。

当时期权成交价在12.6,考虑分红,盈亏平衡点在493.4,对应目前正股还有8%的空间。

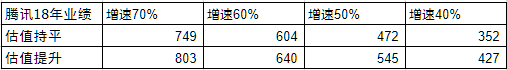

根据去年底的估值水平,可以测算今年不同业绩增速下的股价。如下图:

假设这个股价在9月底就达到,在不同的股价下,仅持有正股和目前持有正股加期权的盈亏对比入下图:

假设最乐观情况,今年业绩增长70%,pe到65,三季度末股价就到800,一季度就超过了600。这笔交易最终会变成什么样?

首先,期权由于有时间价值,理论上不会被提前指派行权。

第二,股价在平衡点493.4上方的涨跌和我没关系。

第三,持有到期的期权大约会亏123万,正股赚169万。正股加期权合计盈亏46万,利润缩水了83%

这样看来,似乎是为了捡期权金这个芝麻,丢了正股涨幅这个大西瓜。但是仔细想想是有问题的。

一方面,不能把到过的最高估值和价格做为衡量期权交易的标准。因为,如果是长期持股,本来盈利也不是靠假设在最高估值最高价格的波段顶点卖出,之后再买回的,这样,所谓的“大”就没那么大,那种“大”是不该被期望的。

两一方面,我追求的目标并不是一笔伟大的投资,买进不动,十年几倍。而是在一定的回撤范围内实现长期确定的增值。投资好企业解决了长期确定性问题,但是没有解决回撤的问题,所以适当的将长期收益向回撤范围妥协,在目标下是合理的。这样,所谓的“小”也没那么小,“小”也是为了目标,控制回撤。

这种Covered Call(买进股票的同时卖出股票的价外看涨期权),它背后的想法是认为在某时间之前,股价不应该超过多少多少,如果不超过,我有额外收益,超过了我也可以获得自己满意的收益率。

看起来好像很潇洒,但是如果涨起来了,你又觉得股价应该值更高,又觉得原先的收益率似乎有点低,那就难受了,因为你已经没有资格获取更多了。

对价投策略来说,确定获取长期收益最好办法,可能是:远离市场波动,安心做股东,不卖期权也不做仓位动态调整。

可是明白了道理还是做不到啊,关键亏不起。比如现在要我价投满仓,然后一年亏400万,理论上是没什么,不影响生活。而且,亏这么多等于市场整体跌了60%以上,未来潜在收益率提高了,也有足够的钱加仓。但是,如果能这么跌肯定是有很多天塌了的坏消息,也可能跌下来低位盘个三五年,然后这期间看着其他人升职加薪,其他策略的投资者年年新高,物价年年上涨开支越来越多,想想一下会是什么感觉。所以,动态调整仓位,卖出期权,想做还得做。

不是什么因小失大,是我没资格求大。我得小心翼翼攒够了钱,然后才能好好赚钱。

无奈地再看一眼这图。Goodbye, my love, goodbye.