以期代现和期指移仓

以期代现,说的是用股指期货代替指数基金来长期持有。期指移仓,是要研究移仓到哪个合约比较划算的问题。

一、以期代现

去年下半年买了国内的QDII标普指数基金513500,后来觉得费率太高不划算,考虑了期权和期货来代替,最终选择外盘期货。

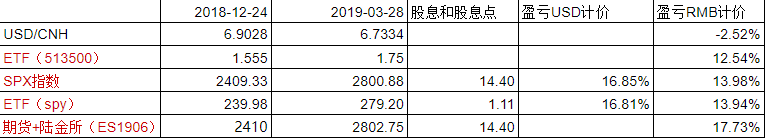

期货是去年12月24日切换过去的。现在假设几种情况,来对比一下从12月24日到现在大约一个季度的盈亏。

1指数,代表理论上的收益

2持有境内etf 513500

3持有境外etf spy

4持有境外期货ES+境内陆金所理财

可以看到境外期货+国内理财的方式,在RMB计价下完胜,因为外盘的隐含利率成本是2.5%,境内用陆金所理财有7.5%。这个境内外的利差我认为会长期存在。

这么做还有几个好处:

1避免资金出入,外盘期货不到5%保证金就能做,如果账户里有股票,还可以用股票当保证金,等于保证金也是用2.5%的利率来借。

2汇率中性。因为境内的市值和境外的合约价值基本相同,理论上RMB汇率没有影响。

3如果股指上涨,期货每日会结算出现金,结算出的现金理论上也至少有2.5%的年化价值,不管是用来还负债还是放在账户里收利息,还是买mint这类产品,都有收益。

综上,以期货代替现货etf的方法,我觉得是挺好的。今年我投资的香港恒指和国企指数,也用外盘期货来实现。

———————————————————————————————————————————–

二、期指移仓

理论上升贴水受两个因素影响,一个是股息,一个是利率。股息可以用前一年的股息点走势图来估计,那么就可以倒推出现在升贴水中隐含的利率成本。

比如今天是3月27日,明天期指交割了,假设我有多头要移仓。现在有恒指的6、9两个合约可以选择,哪个更划算?

看起来恒生指数期货HSI移仓到9月更合适。

再来看看恒生国企指数期货HHI:

标普指数期货ES:

历史股息点图 可以看下面的网页。

HSI:https://www.investing.com/indices/hsi-dividend-point

HHI:https://cn.investing.com/indices/hscei-dividend-point-chart

ES:https://us.spindices.com/indices/equity/sp-500-dividend-points-index-annual

实际上期指的升贴水中还包含一个因素,就是市场预期,参考ib的大资金港币借款利率,香港的资金成本目前在3.3%,如果计算出来的隐含利率比它高很多,那可能就是市场比较乐观,期货价格有点“贵”。从目前的隐含利率和实际利率的差值来看,恒指期货还算正常,国企指数期货略贵,不知是否是对大陆市场预期比较好的原因。

综上,期指移仓,理应选择隐含利率低的合约。同时参见前文的以期代现,只要隐含利率不超过6%,我认为都是比持有现货指数基金划算的。

————————————————————————————-

2019年9月4日补充:

1香港期指两个合约间包含的股息点差要打个9折,因为有10%红利税,美股红利税也可以按10%计算,这样实际的隐含利息会稍低。国企指数高分红,考虑税率很有必要。

2在换月时第一个判断是看隐含利率是否太高,目前如果超过4.5%就很高了,因为闲置资金的收益率可能没法覆盖,这时候要考虑用现货代替期货。

3在换月时第二个判断是换到3个月后还是换到6个月后,这时主要比较3个月和6个月间的隐含利率哪个低,绝对值只要不是太高,具体多少不重要。

4估算股息点的时候,根据当年形势适当考虑的正负增长,比如上下浮动5%-10%

5乐观悲观的预期其实也体现在隐含利率里,那么在跌势里换月可能隐含利率较低,略微划算。

6当发现某个隐含利率值相对特别便宜时可能是股息点估算上有问题,不要太指望通过这样的简单计算发现市场明显而巨大的定价错误

7下面是2019年9月4日的计算

————————————————————————————-

———————————————————————————————————————————–

如您发现我的思路有错误,请不吝赐教,谢谢。

还有文中一些用词可能不专业,业余选手,请见谅。

哈哈 没想到内外的利差反转来的这么快

呵呵呵,几年时间,沧海桑田