《机构投资者的创新之路》读后感

这本书原版是2000年出的,作者是管理耶鲁大学基金的大卫史文森,后来有修订。我看的这本是2015年出版的中文版,张磊翻译的,书中的提到的数据到2007年。

一、关于目标

大学基金的目标是永续支持本校的教育经费,因此支出水平最好通胀调整后保持逐年稳定,最好是还有提升。总资产价值在除掉每年开支之后,最好也要保值增值。

我这个职业投资的,目标和他有点类似,也是要每年生活开支,还要保值增值。但是仔细想来还是有些区别,一个是大学基金有捐赠,而我没有收入,这点上我比较难。第二个是大学基金希望永续,而我投资只管当代,最多再考虑下一代,管不了太远,这点上我比较容易。第三个,耶鲁大学基金每年大约支出5%,而我现在常规消费大约只需要1%,所以我在应对流动性和波动性方面的要求没那么高。

我未来收入是没有的。支出应该会逐年增长,第一是因为通胀,第二是儿子逐渐长大,教育开支会越来越多,第三是双方父母在变老,我父母这边情况好一些,有养老金和医疗保险,老婆那边基本没有,预计总体上由我承担的养老和医疗开支也会越来越多。所以支出的压力还是比较大的。我的目标是赚钱到50岁,之后靠保守理财给自己发工资能过活,整个过程要满足上述支出。

二、关于资产配置

书里面,耶鲁基金2006年6月30日的配置目标如下:

————————–

美国股票 12%

美国债券4%

外国股票15%

绝对收益25%

私人股权17%

实物资产27%

现金 0%

总体预期收益6.9%

————————

它的配置要考虑很多问题,我主要归到收益率、波动性、流动性三点上。

第一,长期收益率要高。股权长期看是最好的,所以长期持股加起来有44%,是最多的。而且相对于公开市场,私人股权部分由于流动性差,研究少,收益率更高,长期看更值得投资。

第二,整体波动性不要太高。这就要进行分散,以及相关性的考虑。要考虑各种情况下整体的表现。比如实物资产有27%,对应付强烈通胀有帮助。

第三,流动性。每年要支出经费。比如股市熊得厉害,等于锁住了股权的流动性。这时还有债券和绝对收益,它们流动性可能没问题。

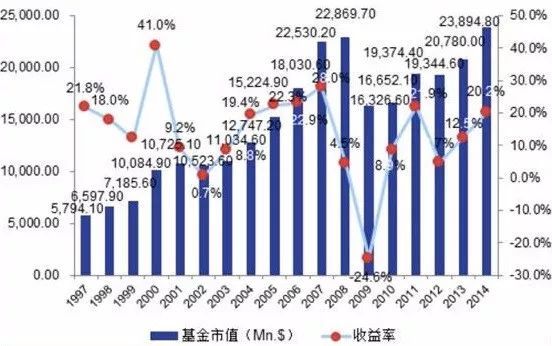

下面还有网上找到的,历年资产配置和收益率情况,简直逆天。这里显示2009年亏,是因为它的2009财年是从2008年7月到2009年6月。最近的2017财年年报显示,他们过去10年收益率最高的资产类别是vc,收益率有14%,2017年vc的资产占比是17%。

回到我自己的投资上,我没能力和精力去做vc、实物、债券、绝对收益,主要就是以投资公开上市的股票为主。这样的话,收益,波动性,流动性都是没法和它比的。资产配置是每一大类都是资产,长期看都在增值,但是相关性不同,组合起来在收益相同时风险降低,或者是风险相同时收益变大。

我现在主要就是股市,而且都是公开上市股票,谈不上资产配置,只能说是在这一个类别下,用一些不同的策略组合。

如果多个策略长期来看都是增长的,不同策略的输出相关性不同,那么组合起来和资产配置一样,也有收益相同时风险降低,或者是风险相同时收益变大的特点,这样在功能上可能近似于资产配置。所以我没有一个资产配置的长期目标,我只有一个策略组合的长期目标以及当下的资产配置状况。我的趋势跟踪和做空策略资金不是一直在市的,空闲期可能会投债券,做绝对收益等。

下面是我的策略组合:

———————

趋势跟踪国内股市 30%

国内外个股投资 40%

国外指数投资 20%

做空策略 10%

总体预期收益6.1%

———————–

考虑两个比较糟糕的情况:

比如国内发生严重通胀,理论上股票能对抗通胀,但是美国历史看,通胀太厉害的时候,股权短期可能表现不好,可能还是跌的。这时我虽然没有实物资产类别,但是有40%的外国股权,我认为已经够了。比如全球金融危机,我有10%的空头策略可能有利润,还有30%的趋势策略能逃掉,合计也有40%不受影响,我认为也够了。就是说,我的策略组合在上述系统风险时,以承受为主,亏还是亏,就是亏少一点。策略组合的意义在于收益不怎么降低的情况下,减少一些波动。

三、关于股票

书中对于美国股票这类资产有下面这段总结:

——————————————————

对许多长期投资者而言,美国国内股票是最佳选择。金融理论与实际经验均显示,在相当长的持有期内,股票投资能产生丰厚的收益。股东和管理层之间利益大体一致,这使股票能够同时实现外部股东和内部管理人员的目标。中长期看,股票能够抵御通胀风险。股票的许多优点使其在大多数投资组合中发挥重要作用。

但是,投资者要谨防过度依赖股票,不要指望它们在任何一段时期内都能表现出上述优点,也不要在目标投资组合中配置股票的比重过大。历史数据可能夸大了美国股票的优点。债券和现金的收益率可能连续几年超越股票。例如,从1929年10月股市阶段性见顶开始,股票投资者花了整整21年零3个月的时间才赶上债券投资者的收益率。股东和管理层之间也频频出现利益分歧。股价在抵御物价通胀方面也经常失灵,有时甚至长期失灵。尽管股票市场不能风雨无阻地为投资者带来持续稳定的收益,也不能万无一失地对冲通胀风险,尽管公司管理层有时会违背股东利益,但是,对任何经深思熟虑后建立起来的长期投资组合而言,股票投资仍然在组合中占据中心地位。

股票长期看收益高,能抵御通胀,这些都是好的,但是第一是美国股票有幸存偏差,不一定所有国家结论都成立。第二是长期,这个长期可能得20年这样的长度。

耶鲁投股票基本是不投发达国家的热门股的,那里获取超额收益难度很大,不管是在其中择股和择时都很难。那为什么我投的都是热门股,因为这些股票公开信息和研究比较多,我容易搞明白,虽然收益低,但是买错的概率低。只要公司没搞错,无非就是买贵了,但是下跌的时候还是能睡好觉,因为越下跌越安全。

先写到这吧