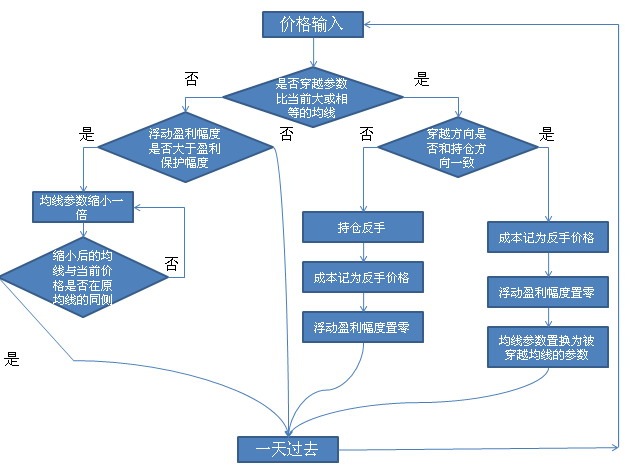

期货系统流程图

091106

我现在做期货策略是这样的:

均线参数有8个,20 40 80 160 320 640 1280 2560成倍放大。

市场特征参数一个,称为利润保护幅度=(最近10年最高价/最低价格比之-1)/8。

对未发生亏损管理(不能任由亏损发展),通过单均线不断反手完成控制

对未实现盈利管理(也不能任由盈利回吐),通过均线穿越和利润保护幅度两种方式结合控制

这些是内在机理,外在表现形式非常简单,就是始终表现为单均线跟踪。

由于资金和精力有限,现在只是分了8个级别来控制,就像是电机的分级调速。如果条件允许,完全可以16级,32级细分下去。当每级的幅度相对与日间波动太小时(这个比例数值需要定量分析),就可以增加采样频率,比如每小时盯一次盘。这样做,将回撤控制到1%之内我觉得是完全可以做到的。(没测试过。)

这个策略的特点在于:

非特定品种优化。玉米能做,橡胶也能做。

非特定市场优化的。A股能做,美股也能;期货能做,外汇也能。

非特定时间优化的。震荡行情中会自动调节参数降低盈利潜力来保全自己的生存性。

非归纳推理产生的。是抽象理念指导下产生的。

&&&&&&&add

以前在文华里编程编不出,只好在中外股市,期货内外盘,债券,外汇各找了几个品种测试一下。得到一些定性的认识,发现相对某品种的最优固定参数单均线系统,这个策略大概回撤减少一半,同时利润减少两成。现在TB里编出了程序,找了几个测了一下,发现还可以。(它的普适性说深刻一点,其实是由于将基于参数的慢变控制和基于结构的快变控制进行了一定的结合,所以外汇也能做。)

一些过去没有把握的东西,由于太复杂没法搞,现在可以测了。比如加仓,其实我这个策略内建有加仓点。就是在与持仓方向一致地穿越长期均线的时候,重置持仓成本,跟踪长期均线来控制为实现利润的回撤。这时,由于跟踪的均线就在附近,完全可以作为新开仓的依据。什么都不用变动,测试了一下,原来效果很好。换句话说,如果将这种位置作为系统的开启点也是具备优势的。甚至,也完全可以非连续在市,最后的结果会是高胜率、高频率、低频率。

原来我认为这个策略具备不错的自适应性,完全可以随机入场,然后它会自动搜索到合适大小的均线参数来跟踪,现在看来搜索的成本还是比较大,需要等待。也就是说,我在今年6月从原来的20日线固定参数直接转向现在的系统的时候(让其初始参数都为20,然后自动搜索),这个切换付出了一定的代价。不过,无论如何,它比完全另起炉灶的切换成本小很多。以后再考虑任何一个系统的时候,我给自己要求,必须考虑将来改动或者弃用的切换成本,如果一个系统不能在未来某时候自由地停下来,那么它也就不值得坚持去做。

机械系统的一大心障就是漫长地回撤期,好像回撤久了停下来是"丢失了数学期望",划不来。让我们仔细想想,如果某人真的存在这样的逻辑而坚持再做一段时间等利润回升,那是不是就等同与相信,自己的机械系统的回撤具有了预测未来发生趋势的能力?更进一步,正是应为这种能力的确实存在,而原有系统没有对其进行任何处理,所以会发生“数学期望丢失”。这个“无法停止”的心障,根源在机械理念的放弃主观预测与系统回撤具有的预测未来趋势能力之间的矛盾。要避免这类问题,就是要把主观认为可预期的能力在系统里充分发挥,那么,剩下的就是主观认为不可预测的东西。于是,任何时候停止,我们都会认为是无损耗的。这是不可能完全做到的,只能尽量。

写得很乱…