套利机会

股市现在涨疯了,我想看看有没有什么套利机会。

比如300指数在4017。

300指数期货10月合约,10月18日到期,还有9个交易日,现在价格4160。

10月18日前,预计还有股息点4,如果指数不涨不跌,那么自然除权4个点,指数会到4013。

也就是理论套利空间有4160-4013=147点,或3.66%

要做这个套利,就是一边买现货etf,一边卖出期货。

但是有问题:etf溢价了。

比如510300,现在收盘价是4.233,但是净值只有4.102,溢价3.42%

如果溢价买进etf,现价卖出期货,那么etf的溢价刚好抹平了套利空间。

还有一个问题:期指涨停了。

最后一个交易日,300、500、1000期指都是涨停的,也就是说涨幅并没有完全体现出来。

这时候买etf,卖期指,也是不划算的。

那么有没有办法避开这两个问题?

还是有办法的。

首先,场内交易的etf溢价了,但是场外的etf联接基金不会溢价,申购也没有停止,当日申购,可以按按当日收盘净值买入。

比如南方中证1000etf,代码是512100,有场外联接C类,代码011861,申购免费,持有7天赎回免费。

其次,期指涨停了,但是期权没有涨停,可以用期权合成期货空头,合成的空头没有涨停,相当于是卖在期货涨停板以上的价格。

做法就是找最接近指数价格的行权价的一对call和put,卖出call,买入put。比如现在中证1000的价格是5708,那么找到行权价格是5700的那对call和put,510的价格卖出call,180的价格买入put。这样就合成了指数空头,只要再买入5700*100=57万的etf,就构成了一组套利。因为1000指数股息点在10月合约到期前基本没了,所以不用考虑股息点。

空头:510卖出行权价5700的call+180买入行权价5700的put

多头:57万etf

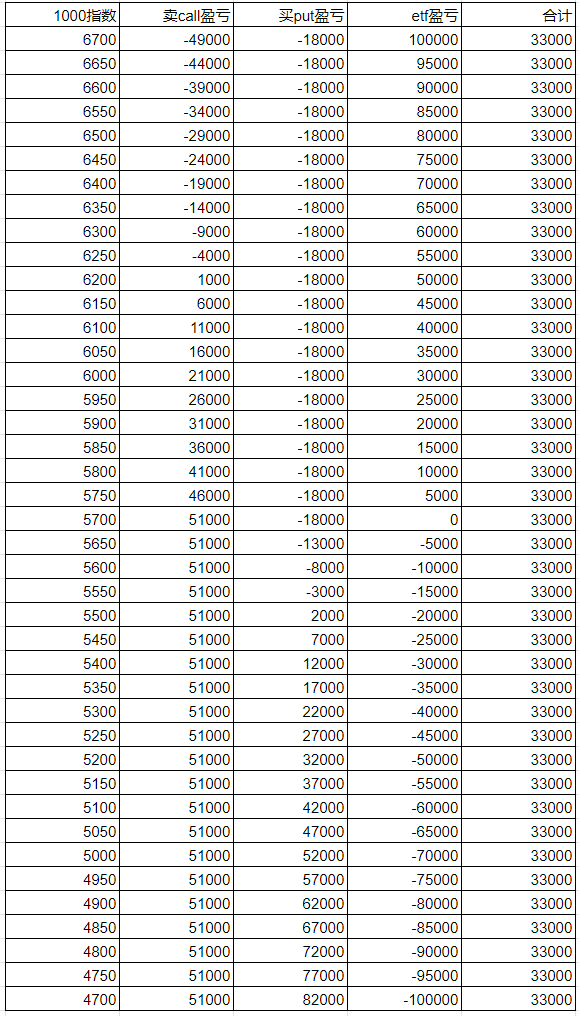

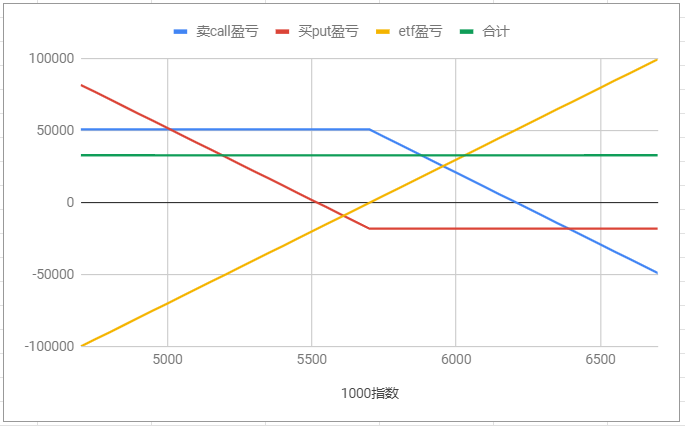

下表是1000指数不同点数下,卖call、买put、买etf各自的盈亏,以及三者合计的盈亏。

这样不管涨跌,盈亏就锁定在33000,就是上图中的绿线,是红黄蓝合成的结果。

风险有两项,一个是波动大了,期权保证金可能不足,需要预留足够。另一个是,期指的到期结算价格和指数未必相同,和最后两小时走势有关系,可能有一定差异。

资金占用,etf需要57万,期权合成空头一卖一买大概需要10万,也就是按国庆前的价格,一共需要资金67万,考虑到期货账户需要放多一些应对波动,可能需要80万资金。80万9天赚3.3万,约4.1%。

还是以1000指数为例,国庆后要做这个套利,就是在收盘前申购etf,然后卖call+买put合成空头,然后等到交割日赎回etf,期权实值的最好在收盘前手动平掉,归零的让它自动交割。因为一张期权对应100份指数,如果国庆后1000指数涨停,那么100份指数就要62万,然后期权的保证金也可能多一些,所以可能要准备90万资金。

90万9天赚3万,在大牛市里好像毫无吸引力,再看看吧,如果国庆后第一天收盘的时候,上述套利思路,一份套利能赚更多一点,比如5万、6万,可能吸引力更强,会考虑去做。

我对股市一窍不通,只是看着涨这么多,眼馋~

可以少点钱参与一下,为下次属于你的牛市做准备

好厉害,我还有个想法大佬帮忙看看这个有操作性吗,能不能场外申购etf的同时卖一个期指稍微远期一点的对冲风险,然后把etf转到场内溢价卖出,如果溢价一直持续的话,就卖出的同时再继续申购,一直赚这个etf溢价的钱,最后还能赚一波期指交割时基差回归的钱。

噢,好像只能实物申赎,那好像不太行

你再找找,最好是有这种可以几天做一轮的套利,效率高。我这个一月交割一次,所以一月才能做一次。

厉害,套利主要还是要资金量大才可观

这策略非常棒啊。手中恰好有100多万闲置资金,可以搞这个。太感谢博主了

收盘看没机会了,算了,我今天也没做

是啊,我最终也没做。不过还是感谢博主的策略分享,我自己就想不出这么好的套利策略,只能抄博主的了。

请教下,你这里的call、put盈亏怎么算的?期权有时间价值变化,而且挂单价格可能和理论价格差别很大,不能准确算出盈亏吧?

持有到期