内部收益率记录和对于“安全”的一些体会

近些年我把每个投资标的看做一个项目。

根据这个项目进出的现金流和现值,计算其内部收益率。

它反映的是投入到这个标的上的每一块钱,取得了多少的年化回报。

目前进行中的项目如下:

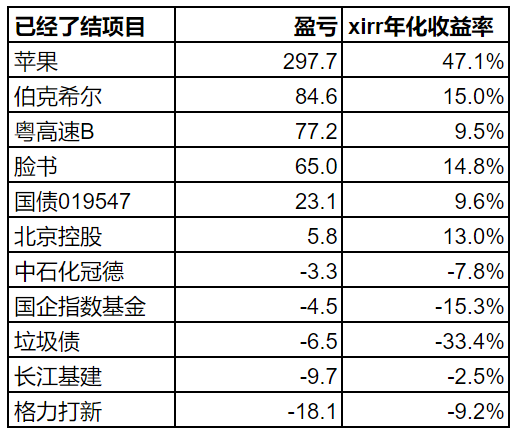

已经了结的项目如下:

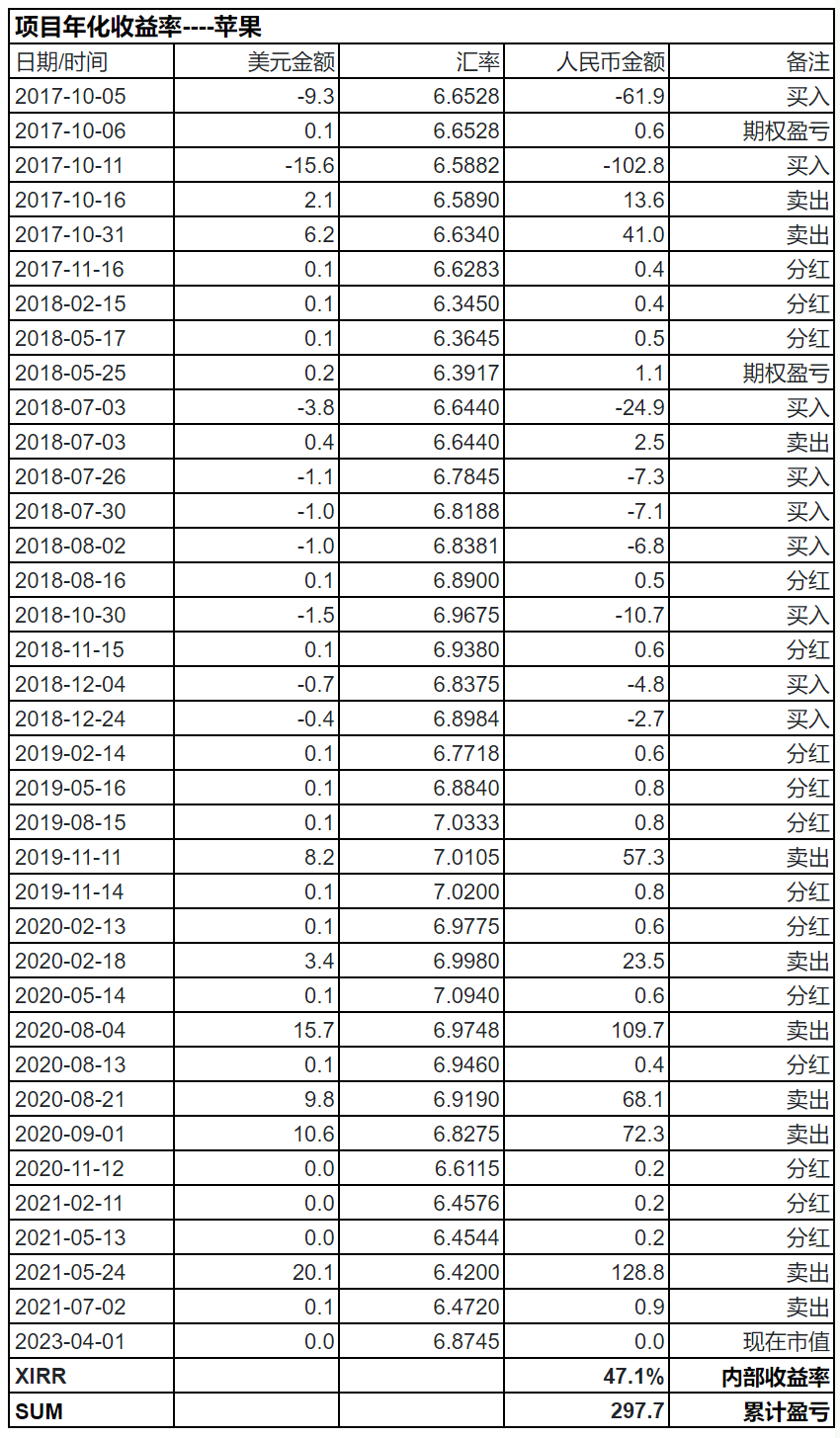

年化收益率最高的是苹果:

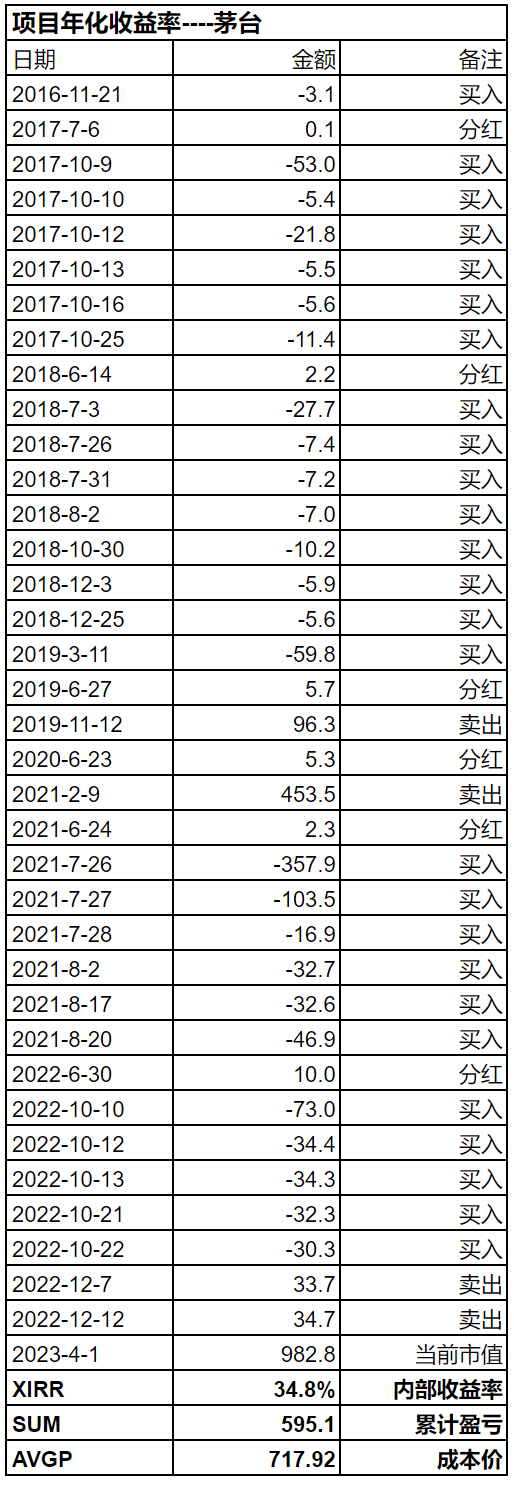

赚钱最多的是茅台:

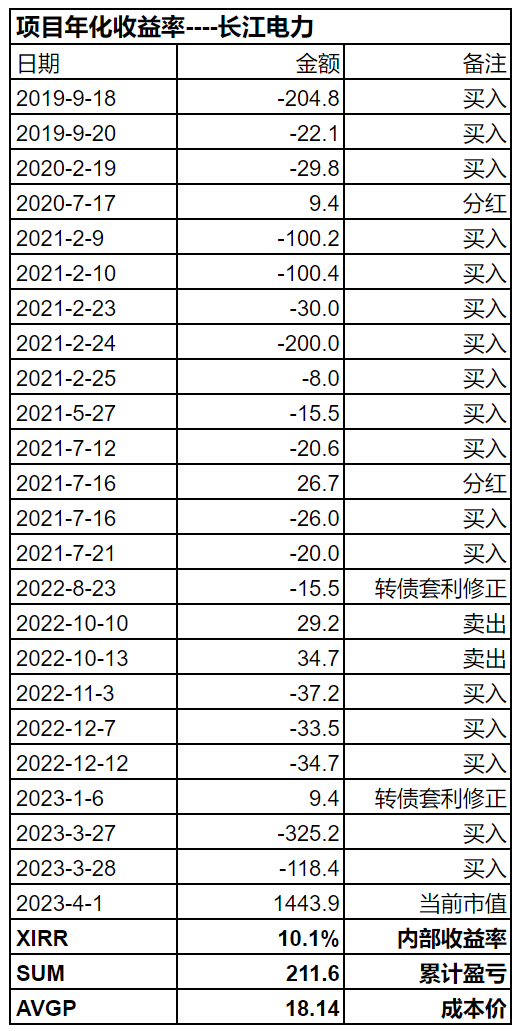

目前的第一重仓股,长江电力:

其他项目依次如下:

做了这么多项目之后,要说有什么心得体会,我想可能是关于“安全”有了更多的认识。

安全,是有很多维度,很多层次的。如果只是看看pe估值,真的是太浅了,不够的。

安全,首先是要资金安全,这里不是说公司业务稳不稳,而是说自己的钱在进出银行、券商这些渠道的时候是否安全,在转移和传承给后代时候是否安全,如果这不能保证,那做什么投资。俄乌战争之前,我就不想海外投资了,当时主要考虑到亡故继承可能会很麻烦。俄乌战争之前,更觉得不行了,我看到,对于俄罗斯人来说,如果海外账户里有和俄罗斯相关的股票、基金,那基本就卖不出去,即使卖出去了或者没有那些无限期停牌的标的,股票变成了钱,钱也很可能没法从券商到银行。那么如果我是长期投资,可能会传代的那种,会不会出现中美关系严重恶化的情况?会不会出现继承难题?所以从这个维度上来说,是不是投资a股最安全。

其次是公司的节操或者说企业文化,大多数公司这方面很难说好或者坏,但是一旦发现好的,那可是宝,真的要抓牢,比如伯克希尔。一旦发现坏的,真的要赶紧跑。这是一方面。另一方面,不要去期望节操差的会变好,它更大可能是继续差,不会因为我买了所以它会变好。公司节操有问题,就好比和坏人合伙做生意,永远不要期望有好结果。

再次是生意模式,不同的生意模式真的天生就有高下之分,敞开了让我选,当然要择优而选。问题是我认为优的,真的就好吗?有的粗看类似,比如高速和水电,细看完全不同。有的粗看是好生意,但是有命门,如果不知道命门在哪,怎么看都挺好,而一旦命门被攻击,可能瞬间暴毙,比如最近的硅谷和签名银行。生意是很复杂的,我的体会是不要贸然说看懂哪个生意,除非它足够简单。反过来说,任何复杂的生意其实都不要碰为好,因为你很难确认自己是真的看懂。除非,你知道它很复杂,但也没打算看懂它,比如指数。

最后才是价格或者说估值。有人说价格可以弥补一切,只要够便宜,我不认同。我的观点是,如果前面几条有问题,价格是弥补不了的。因为估值是一种量化的结果,是连续的数值形态,而前面几条根本不能量化,对于不能量化的东西,用多少数字能弥补?我不知道。

老哥华能水电怎么看

投长电就是看重它的确定性,华水待开发项目多,我认为造价、工期、销纳方向和配套特高压建设、电价等,有诸多不确定性,进而分红也可能有不确定性

长电本身应成熟现金流越来越充裕以后总归资金想有个去处,现在是并购了优质资产,未来可能找不到比较好的标的,投资失败的可能性还是有的,相对来说华水目前在成长期老老实实建站,可能这方面角度来说反而确定性更强一些。

长电自由现金流的用途,分红占一半,剩下的还债和投资各一半,你可以分红再投资,等于一半自由现金流自己拿去买电站

谢谢,这么看a股最好的标的还是长电,港股我几乎全仓了中电信

长点经常搞低价增发,揩股东的油水,稀释股东的权益。这一点,博弈老弟你怎么看?

这分两部分,一个是增发收购的资产好不好,一个是增发折价是不是太多。前者除了秘鲁欠妥,其他都很好。后者向社会机构增发和gdr增发其实折让很小,向大股东增发有折让我觉得很合理,因为建设周期这么长,有太多风险和不确定性是大股东承担了。

伯克希尔和长电比怎么样