这么想

这个blog域名是retire50blog,意思就是50岁之前退休。我定了一个50岁3500万的目标。

制定计划时候是2016年,当年30岁。2015年底的时候,资金是1105,要达到50岁,也就是2035年底3500的目标,期间投资收益率要到达到8%以上才行(需要把20年的常规开支、特殊开支也纳入考虑)。

没想到的是,2021年就达到3300,接近完成了。如果这时候我已经50岁了,那理智做法应该是年纪越大,越多做存款国债,少做股票,毕竟股票波动大,如果晚年刚好来一波十年的大熊市,可能会缺钱。但是,当时才2021年,距离2035年还有15年,如果这期间发生一波大通胀,那存款和国债的实际购买力就贬值太多了,所以我还是继续以权益投资为主。

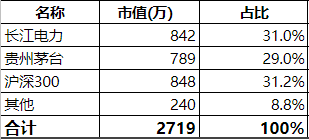

今年现在跌了540,资金剩下2720,以现在的资金再往后计算,要达到2035年3500的目标,需要4%的收益率(考虑了开支)。现在的组合如下:

我觉得组合目前情况,长期收益率会有8%+,已经高于目标收益率一倍了。这么想,现在到2035年还有13年,即使未来情况比较糟,组合收益率只有4%,那也够达成目标了。如果我现在拿的全是现金,我会非常不安的,会很乐意买成现在的组合。也就是说持有=买入,虽然现在随便怎么跌,我也不准备再买了,但其实也可以认为我持有就等于每天都在买入。

换一个角度,这么想,如果组合里长电、茅台、沪深300这三个标的,其中两个表现正常达到8%+年化,另一个出现严重事故直接归零(300似乎不可能),那么也能达成整体4%的目标年化收益。

再换个角度,这么想,如果组合里长电、茅台、沪深300这三个标的,今年剩下两个月,在现在的基础上再来次腰斩,跌一半,也就是长电跌到10元,茅台700元,沪深300跌到1770点,这时我的资金变成1480(假设股票对折1240,其他不变240),这时要达到2035年3500,需要10%的年化收益(考虑了开支)。能达到吗?长电收购白乌以后,分红有望达到1元,股价10元,股息率就10%了。茅台700元,每股收益50元,pe14,每股分红27元,股息率4%。沪深300,pe5,股息率6%。如果说拿着这样估值的一个组合1500万,还活不下去的话,那14亿人怕是剩下不了多少了。

这么想想,现在还是比较淡定的。2020年3月跌的时候睡不好,现在能睡好。

是啊 。投资 应该 是 生活的 以下部分 , 人生苦短 , 需体验的 幸福感 还有 很多 。

标的 与 投资方法 安心就好 ,

是的,追求资金增长、追求安全性、追求未来保障都是适可而止。还有两个孩子要教、要养呢

有没有感觉现在过于保守了?或者是认为就应该转为保守?

一般认为高现金比例,低股票比例才是保守吧,我现在股权90+,怎么叫过于保守呢

我的意思是持股风格,看着感觉不是追着高回报率去的。

我历史年化16%,对现在组合的估计是8%,对收益率的下限要求是4%以上。如果和历史年化比,选择现在组合是显得保守。如果和未来要求比,现在所求就是高回报。我主要还是向前、向未来看,投资是解决生活保障的途径,不是毕生追求一个高年化收益

“投资是解决生活保障的途径,不是毕生追求一个高年化收益”说的真好,谢谢你的分享!