2020快过去了

2020是一场考验。

第一,今年遭遇全球疫情,对于持股企业是考验。

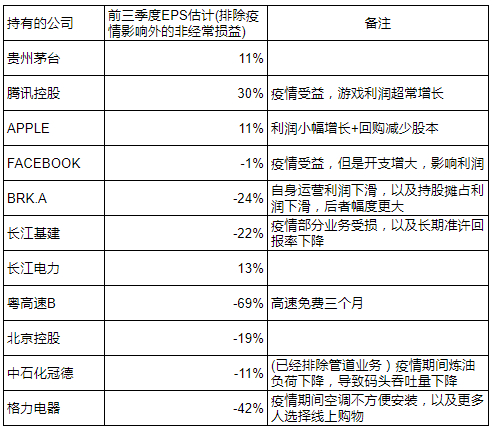

有的受益有的受损,有的没什么影响,每家都是不同的情况。

最惨的应该是粤高速b,免费通行了三个月,导致整个上半年没赚到钱。

最好的是腾讯,疫情不出门,腾讯游戏利润大增。

通过这场考验,我有两个体会:

一是分散的价值,恐怕谁也不知道,下次危机来临时,哪些公司哪些业务受冲击最大。

二是公共事业未必稳。当大环境不好,百业萧条的时候,政府不会允许公共事业独享高利润。

第二,今年市场大落又大起,对于我的心态也是考验。

今年的资金波动是我投资十几年来最大的,在三月大跌的时候亏了有400万,并且那个时候不知道疫情什么时候会结束。

我不知道粤高速什么时候能恢复收费,不知道格力空调什么时候能上门安装,也不知道伯克希尔的保险业务会不会有重大损失。

人的风险偏好是会变的。

下跌途中,最初我是选择加仓,准备通过卖出期权的方式,达到这样的效果:如果继续下跌10-20%就转为股权,否则就收取一定的权利金。也就是说,如果继续下跌,我会将当时剩余的20%资金入市,股权比例会达到100%甚至还略多一点。

然而,面对疫情带来的不确定性,以及市值的巨大损失,我明显感觉焦虑。其实是自己的风险偏好在改变,变低了,在困难面前本能的想要保全自己。

经过这次考验,我明白了自己在任何情况下,都不应该把全部资金买成股权。因为我和老婆都没有工作收入,每年需要生活开支,还要预留应急开支。目前的资金体量下,我留四百万现金,然后85%的股权比例,其实就是满仓了。如果希望能有一定的逆向操作空间(在市场恐慌时候买入,在狂热时候卖出),那么平时的股权比例应该要更低一些,比如65%。

第三,今年的不确定性以及利率的大幅降低,对如何估值也是一种考验

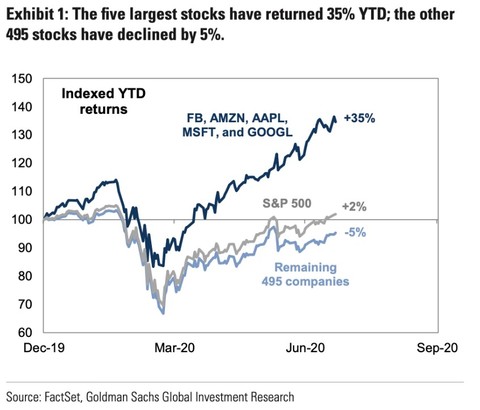

今年美股分化非常严重,大多数股票非常萎靡,少数科网股大涨拉动了指数。

截至到上半年,标普500中495家整体是下跌的,而前五大市值的科网股大涨。

其中的原因,我认为是这样的。疫情影响到底有多大?什么时候会好?都是不确定的,所以很多公司的业务冲击有多大是很难评估的。

疫情受益的公司,享受了双重的好处,即疫情带来了关键业务的增长、利率降低带来了估值提升。

其他公司,特别是业务复杂,资产复杂的公司,因为不确定性太大,即使理论上利率降低也会带来估值提升,但是由于未来业绩受损程度未知,所以还是萎靡不振。

经过这场考验,我改动了原有的估值方式,给予利率和确定性更大的权重。

接下来的打算

想来想去没什么要做的

请教如果准备在100元左右买入苹果,期权具体应该如何操作?

循环卖一个月后100价格的put,如果跌到100以下,会自动买成股票,到期没跌到的话,就收取一些权利金。帮你看了下,明年1月15日到期的100价格的put,现在0.46

谢谢,循环卖是Rollover吗? 在学习中,看涨期权的2021.1.15的行权价是100,期权价格是22.68. 这也是到期100元买入吗?

买call不如现价直接买入正股,卖put比较好,有折扣

第一(行权价 – 股票市价 – 期权买入价)* 股票数,(100-99-0.46)*1000=540,这是赚取的权利金,同时以98元的价格买入1000股,是这样理解吗?

第二 循环卖是Rollover吗? 请问具体如何操作?谢谢

卖出期权赚的最多就是期权金,如果没跌到100你赚的就是0.46,跌到100以下了,put就开始上涨,你作为卖方是亏钱的,比如到期时候股价99,put会变成1,你在put上亏0.54

等于什么意思呢,就是你愿意在100买入,只操作正股的话,现在股价99,你已经亏1了,而用了卖put的方式,期权金抵扣了一点损失,只亏了0.54,少亏了0.46。第二,循环卖就是一个到期了再卖下一个月的,只要你还愿意100的价格去买入正股,那么就可以一直出售“100价格卖出的权利”来获取折扣。

期权买卖最重要是要清楚自己到底想做什么,第二是熟悉各种期权特点,第三是合理选择和搭配期权来实现。90%精力要花在第一点上

感谢无私分享。

今年老哥收益率坐了一个过山车,太刺激了,恭喜又创新高!

感觉经过今年一役,您的心态更稳了,段位又高不少!

谢谢,今年确实有收获,是我学习价投以来第一次以高仓位遇到暴跌,逆境里对心态对企业对估值都有了更深认识。只不过这次度过困境主要是市场的力量,可能考验还不够。