2019快过去了

2019比想象的好太多。

超预期之一:市场涨幅居然超三成

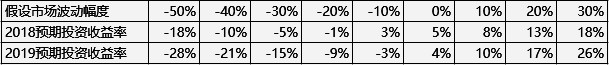

翻了一下2018年的总结,里面有预估2019年不同市场波幅下,我的投资收益率。

可以看到,涨幅那端我最大就算到30%,结果今年市场涨幅居然超过30%,算是超乎想象的好了。

超预期之二:我的收益率居然超市场

今年到目前为止各市场涨幅和我投资收益率的比较如下图。

其中标普全收益(人民币计价)和沪深300全收益涨幅均超过30%,恒生可能是受港乱影响表现较差。

没想到我以8成仓位总收益追上了指数,还略有超出。

将收益分解,现金理财、投机、新股、分红收益都中规中矩,主要来源是股价变动。

超预期之三:茅台最难的年份,股价居然翻倍

2018年底第一大持仓是茅台,占总资金11%,今年到目前股价居然上涨100%。

茅台从生产到出厂要历经5年时间,也就是说,2019年销售的酒,是2015年当年生产的基酒,而2015年基酒产量比2014年减少17%。

照这个逻辑,2019年可提供销售的酒大幅减少,同时李保芳2018年底多次公开表示不提价。这么一来,2019年量下降,价又不能提,茅台将负增长。

结果股价不跌反而涨了100%,什么原因呢?主要是估值大涨。

茅台的pe从去年底的23涨到了目前的37,上涨了60%,加上茅台前三季度业绩同比上涨23%,1.6*1.23-1=97%,股价就这么涨了一倍。

我预期不到估值会大涨,也预期不到茅台通过各方面经营调整,能够在不涨价的情况下利润继续增长两成。估值大涨的原因,现在看来是市场对确定性的偏好,从确定性折价变成了确定性溢价。37倍的PE倒数为2.7%的收益率,而目前10年期国债收益率为3.2%,沪深300的pe为12.6倒数是7.9%,银行业pe约7倍,倒数14.3%。确定性真的这么值钱吗?

超预期之四:失去中国市场的苹果?股价上涨73%

2018年底第二大持仓是苹果,占总资金10%,今年到目前股价居然上涨73%(人民币计价)。

2018年下半年开始中美贸易战升级。同时,苹果的新手机iphonexs系列看起来乏善可陈,拍照等指标不及华为,再加上美国制裁华为之后支持国货的影响,作为苹果最大海外市场的中国,产品销售快速下滑。

照这些情况来看,产品不行价格又贵,国人买了又落面子(被人说不爱国),苹果一副要完蛋的样子,怎么股价就涨了73%?主要原因也是估值大涨。

苹果公司的pe从去年底的13涨到了现在的23,涨幅75%。

现在贸易战缓和、苹果在国内的销售回升了一些,但是估值水平这么大的升幅,也是超过我的预期。

虽然苹果新推出了一些服务,比如apple tv+、apple card等,这些业务可能增长会很快,但是估计几年里都不会对利润有多少贡献。苹果今年前三季度利润和去年几乎持平,略微还下滑了0.3%,主要还是看手机。服务业真的能带来利润增长吗?

后面的打算

2019快过去了,投资收益有三成,超预期,但是仔细观察之后,发现主要就是茅台和苹果这两个涨起来了。它俩占用20%的资金,提供了60%的利润,如果去掉这两个,投资收益率不到15%。而这两家公司股价大涨并非是业绩大增,而是主要源于估值水平的上涨,其背后的逻辑我也提出了疑问。

下面考虑一下后面,或者说2020年有什么打算。

第一,80%的股权已经够多,不必再贪长期收益最大化而把股权比例尽量提高,除非是极端情况。

第二,(这是确定会做的)明年有了新的换汇额度,准备再买一些粤高速B。

第三,(这个在考虑中,应该不会做)苹果和茅台是不是减持一点,投入到今年最差的指数(受港乱影响的恒指)。

第四,(这个已经瞄准)美股持续新高,vix已经回落到11.xx (历史下限在10左右),准备卖出vix的put,捡一点钱。

第五,明年的预期要摆正。今年超预期是因为市场给了重仓股高估值,明年指望更高的估值或者指望别的持股市场给高估值,这样都不合适。我觉得应该把茅台苹果两个两个今年热门股打个折,再记入资产。

假如打个七折,那今年收益率就从30%下降到20%,这么一来明年跌10%都不算跌。当然,在记账的时候未必要这样记录,心理上有这么个认识就行了。就像是公司根据自己情况会出一个“非通用会计准则”的利润,我心里也要有一个自己的调整利润,减少市价波动对自己心态的冲击。

比如2019和2020实际收益率是31%和-10%,则两年累计是17.9%。那么我心理调整一下,把2019年记作20%,2020业绩就会是-1.7%,到时候也就不用心中凉凉了。

美股要波动了?

这个位置下注最多波动率,指数继续上涨也不怎么亏钱了,两三个月内稍微一跌就能赚钱