中美港11年股市收益比较

2007年6月是我入市的时间,到现在11年了。假设,当时我有同样的三份钱,第一份投资了沪深300,第二份投资了恒生指数,第三份投资了标普500指数。到现在,这三笔投资全部卖掉,换回人民币到手里,哪一份多?购买力如何?

结果是:

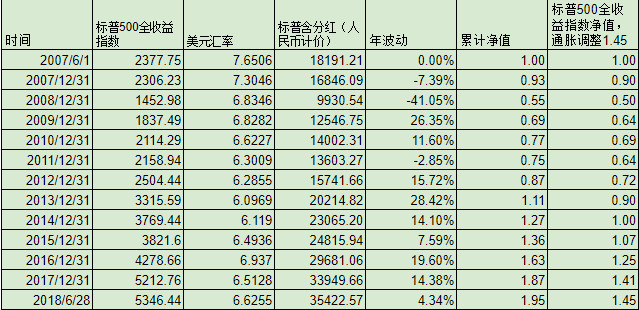

投标普的1元人民币11年后还有1.45元的购买力,增值45%

投恒指的1元人民币11年后还有1.30元的购买力,增值30%

投沪深的1元人民币11年后还有0.78元的购买力,贬值22%

计算说明:

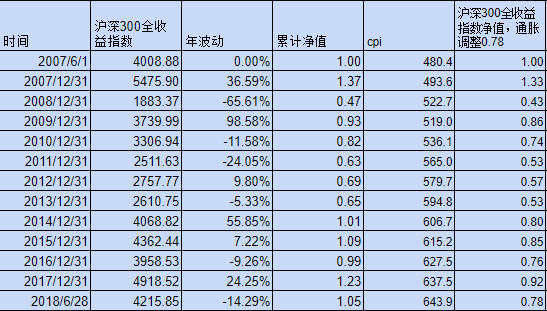

1、取三个指数:沪深300指数,标普500指数,恒生指数的全收益指数

2、取时间段为2007年6月1日到-2018年6月28日。

3、指数收益率进行汇率调整,统一到rmb

4、 用中国cpi作为通胀调整依据,数据来自国家统计局(2017和2018按同比增1.6%和2.0%估计)。

原始数据如下:

*******************************2018年12月23日 补充*********************************************

这篇文章数据没有任何问题,但是结论有问题。我通过自己投资这11年来的数据看,A股最差美股最好,然后就觉得是中国指数差是由牛市高价ipo,新兴行业优质股票没有在境内上市等等这些问题造成的。其实这些不是主要问题,关键是起点终点的估值,不考虑估值,即使长如11年的数据,仍旧不能说明问题。

拿沪深300数据来说,文中起点2007年6月1日的pe是39倍,现在是11倍。如果我要论证指数由问题,指数没有反映经济增长,则应该把起点和终点的pe调整到一致,要么把起点也改成11倍,要么把终点改成39倍。这样,指数的点位变化剔除了估值因素,才反应了成分股业绩变化。我将起点和终点pe调整到一致,沪深300全收益指数从2007年6月1日到现在的理论上来自业绩的年化增速是12%,同期的恒指全收益是10%(汇率折算到rmb),标普全收益是4.4%(汇率折算到rmb)。

所以我应该改正我的偏见,300指数虽然有牛市高价ipo,新兴行业优质股票没有在境内上市等等的问题,但其成分股过去十年的增长是足够优秀的。

那么在我投资生涯这段时间沪深300的实际回报不足,到底是什么原因?现在来分析的话,可能是起点高估,终点低估,或是两者皆有。我应该更客观的分析和看待这个问题。